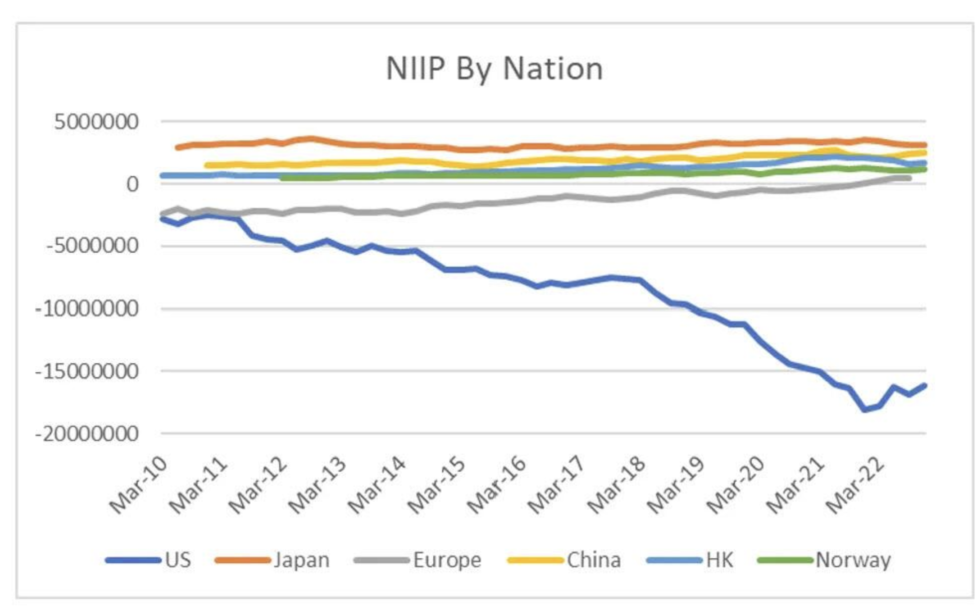

NIIP (Nettoauslandsvermögensstatus) ist ein relativ neuer Makrodatenpunkt. Während die USA und Japan über Daten verfügen, die Jahrzehnte zurückreichen, liegen für viele andere Länder nur relativ kurze Datenzeiträume vor. Der IWF veröffentlicht jetzt vierteljährliche Aktualisierungen für die meisten Länder, so dass wir diese nutzen werden, um die Veränderungen im Verhalten des NIIP zu zeigen. Der Einfachheit halber werde ich die Länder mit einem absoluten NIIP von über 1 Billion USD und Europa betrachten, was uns eine große 6 ergibt. Die USA sind das einzige Land mit einem NIIP-Defizit, während Japan, Europa, China, Hongkong und Norwegen einen Überschuss aufweisen.

Wie bereits angedeutet, frage ich mich, ob es „Offshore“-Unternehmensbeteiligungen gibt, aber wenn wir uns die irischen NIIP ansehen, sind sie ebenfalls negativ. Die NIIP von Saudi-Arabien sind in den letzten zehn Jahren stagniert. Das einzige Land, das wahrscheinlich in die obigen Angaben einbezogen werden sollte, ist Taiwan, aber der letzte NIIP-Datenpunkt stammt aus dem Jahr 2016 mit einem Überschuss von 1 Billion US-Dollar. Die Daten haben also einige Probleme. Aber wenn wir diese sechs großen Länder nehmen und zusammenzählen, können wir sehen, dass sie 2018 fast ausgeglichen waren. Aber bis 2021 hat sich ein Loch von 9 Billionen USD aufgetan.

Die USA liefern die vollständigsten und am längsten zurückliegenden Zahlen zu den NIIP. Und wie bereits erwähnt, war es das phänomenale Wachstum der US-Verbindlichkeiten, das die Verschlechterung der NIIP der USA vorangetrieben hat.

Wir können die NIIP aber auch in ihre verschiedenen Komponenten aufschlüsseln. Direkt bezieht sich auf ausländische Direktinvestitionen (Fabriken usw.), Portfolio (Schulden und Aktien), Reserven (Gold im Falle der USA) und Sonstige. Wir sehen, dass die Portfoliokomponente der NIIP der eigentliche Ausreißer war.

Die einfache Antwort wäre, dass die US-Anlagen so gut gelaufen sind, dass die NIIP der USA nur ein Nebeneffekt davon sind. Was wir sehen sollten, ist ein sprunghafter Anstieg der NIIP für Portfolio-NIIP bei großen US-Investoren wie Japan. Seltsamerweise ist dies bei den japanischen NIIP-Daten nicht der Fall. Wenn überhaupt, dann sind die japanischen Portfolio-NIIP rückläufig. Noch merkwürdiger ist, dass der NIIP für Direktinvestitionen in Japan mit dem NIIP der USA übereinstimmt. Irgendetwas Merkwürdiges passiert also bei den „Portfolio“- NIIP.

Warum also bricht das NIIP zusammen? Meine größte Vermutung ist, dass die Kapitalströme ZWISCHEN DEN LÄNDERN die Hauptantriebskraft der Vermögenspreise waren. Jetzt sind Aktienrückkäufe die wichtigste Triebkraft der Vermögenspreise. Aus buchhalterischer Sicht macht das wohl Sinn – man nimmt im Grunde die Bilanz und zahlt sie an die Aktionäre aus. Wenn der Wert des Unternehmens dadurch steigt, muss sich Ihre Anlageposition ins Negative bewegen. Das würde bedeuten, dass ein negatives Eigenkapital mit einem negativen NIIP korrelieren würde. Australien hat eine lange NIIP-Geschichte, auch wenn die Daten etwas anders aussehen. Australien ist ein kapitalarmes Land (25 Millionen Menschen auf einem einzigen Kontinent werden immer auf ausländisches Kapital angewiesen sein) und wird immer einen negativen NIIP haben. Interessant ist, dass sich in den letzten Jahren die Aktienposition des Landes (die ich als Ersatz für den NIIP des Portfolios verwenden werde) verbessert hat (d. h. der Wert ausländischer Aktien ist stärker gestiegen als der australischer Aktien). Wir sehen also, dass es im australischen Portfolio-NIIP möglicherweise an Aktienrückkäufen mangelt?

Meine schnelle und einfache Methode, um nach Aktienrückkäufen zu suchen, besteht also darin, die Marktkapitalisierung eines Index durch den Aktienkurs zu teilen, um die „ausstehenden Aktien“ zu ermitteln. Sowohl der Nikkei als auch der S&P 500 haben einen Rückgang der Aktienzahl erlebt, zumindest vor Covid.

Im Gegensatz dazu ist in Australien die Zahl der Aktien kontinuierlich gestiegen. Australien wendet die Anrechnung von Dividenden an, wodurch Dividenden ebenso steuerlich wirksam sind wie Aktienrückkäufe zur Umverteilung von Barmitteln.

Wenn also Aktienrückkäufe (oder die „private Kapitalisierung“) des S&P 500 die Ursache für das Wachstum des NIIP sind, gibt es dann eine Möglichkeit, dies zu messen? Aktienrückkäufe und Übernahmen vergrößern tendenziell die Lücke zwischen Buchwert und materiellem Buchwert. Bloomberg bietet einen Maßstab für den Buchwert und den materiellen Buchwert je Aktie für den S&P 500. Die Lücke zwischen den beiden ist in den letzten Jahren besonders groß geworden.

Meine Berechnungen ergeben eine Aktienzahl von 8700 für den S&P. Bei einem Buchwert von 983 bedeutet dies einen Buchwert für den S&P 500 von 8,5 Billionen USD. Der materielle Buchwert würde 2,6 Billionen USD betragen, also eine Lücke von 6 Billionen USD. Natürlich liegt der aktuelle Marktwert des S&P 500 bei 35 Billionen USD. Meines Erachtens scheint die wachsende Kluft zwischen dem materiellen und dem realen Buchwert mit den sich ändernden NIIP des Portfolios übereinzustimmen. Aktienrückkäufe waren in den USA bis 1982 illegal (und wurden dann im Zuge der Kapitalbeschaffungsmaßnahmen legalisiert), und noch interessanter ist, dass Japan nach dem Platzen der Blase einen Großteil der Probleme auf konzerninterne Aktienkäufe zurückführte. Japan hat vor kurzem seine Politik geändert, um Unternehmen zu ermutigen, zumindest ihre eigenen Aktien zu kaufen (viele Jahre lang war die Politik darauf ausgerichtet, den Aktienbesitz von Unternehmen abzubauen). Wenn sich die Bedingungen nicht ändern, könnten sich auch die japanischen Portfolio-NIIP negativ entwickeln. Vielleicht ist dies das wahre Vermächtnis von QE – dass ausländische Kapitalströme nicht mehr der Motor der Märkte sind, sondern Aktienrückkäufe.

Quelle: zerohedge.com

Quelle Artikel:

Comments are closed